「生きていく上で必要な知識」なのに、誰も教えてくれない。

「お金」に関すること。

投資、社会保険、税金、各種控除・・・。

学校での勉強とは違い、誰も教えてくれませんでした。

知らなくても生きてはいけるけど、知らないと損をします。

そんなことにならない為に、一緒に勉強していきましょう。

Contents

①投資する「目的」を決めて、「長期」で運用する

投資信託は、1年間で価値が2倍や半分になるようなことはまずありません。

長い時間をかけて、騰落を繰り返しながらジワジワと成果を伸ばしていくことになります。

株式や仮想通貨のような激しい値動きはしませんので、短期的な売買には不向きな商品です。

なので、まずは自分の「目的」を決めましょう。

老後資金や教育費など、人によって必要なお金はさまざまです。

「ただ単に貯金するより、どうせなら投資で増やしたい」という理由も大いにアリだと思います。

投資信託の性質上、目的は2年後などといった近い将来ではなく、10年20年といった遠い将来を見据えて設定しましょう。

投資期間を長く取ることで複利のチカラにより成果を大きく伸ばすことができるはずです。

- 単利・・・「預けた元本にのみ」利息が付く

- 複利・・・「元本に利息を含めた金額」に利息が付く

②「攻める」か「守る」か、大きく方針を決めましょう

投資信託(ファンド)の特徴は大きく2つに分けられます。

- インデックスファンド

- アクティブファンド

これらは真逆ともいえる違いがあります。

以下の比較表をご覧ください。

| インデックスファンド | アクティブファンド | |

| 特徴 | ローリスクローリターン | ハイリスクハイリターン |

| 運用方針 | パッシブ運用(消極的) | アクティブ運用(積極的) |

| 運用目標 | ベンチマーク(※1)と同じ値動き | ベンチマークを上回る成績 |

| 運用方法 | 指数に含まれる全銘柄に機械的に投資 |

ファンドマネージャー(※2)のスキルによる |

| コスト |

手数料が安い |

手数料が高い |

| 収益 | 市場と同じ収益のみ | 市場を上回ることもあれば下回ることもある |

※1)ベンチマークとは

目標とする指数のこと。

投資信託では日経平均株価、TOPIX、S&P500などの「経済指数」をベンチマークとします。

※2)ファンドマネージャーとは

実際に運用する投資専門家。銘柄の組み換えや保有割合の変更など様々な判断をして運用していく。

※3)ノーロードとは

買付手数料が無料の投資信託のこと。

積立投資をする場合は毎月一定金額を購入することになるので本来ならそのたびに買付手数料が発生するが、ノーロードだとこの手数料が無料となる。

どちらにするかはあなたの考え方次第です。

投資信託を競走馬に例えてイメージしてみましょうか笑

インデックスファンドは手堅く好走を続ける「サウンズオブアース」。

アクティブファンドは大勝ちか大負けかの「ツインターボ」といったところですね。

※画像はフリー素材で、名も知らない馬たちです。

③投資する「国」と「投資対象」を選びましょう

投資信託の基本は「どこの国のどの金融商品に投資するか」です。

「日本の債権」、「先進各国の株式」といった選び方ですね。

投資する「国」を選ぼう

「日本」や「米国」といった単一の国や、「先進国」や「新興国」という大きな括りなど、選び方はさまざまです。

- 経済情報を得やすい「日本」

- 為替変動リスクのある「海外国」

- 値動きが激しい「新興国」

- 値動きが安定している「先進国」

大まかにはこんなイメージですね。

投資の勉強中によく聞くのは、「さまざまな国や地域に分散して投資するべし」ということ。

「卵をひとつのカゴに盛るな」という投資格言があるように、投資対象をひとつにするとそこが経済的打撃を受けたときに持っている資産すべての価値が下がるからということですね。

ただ、ぼくは投資信託で国を選ぶ際「経済大国に対しては分散しなくてもいい」と考えています。

投資信託は株式と違って「国単位」で選びますよね。例えば世界経済No.1の米国が大打撃を受けてNYダウやS&P500指数が暴落すると、世界中の国々の経済も併せて暴落します。当然、日経平均株価やTOPIXも大暴落するでしょう。

分散してもどうせ共倒れになるなら成長を続けている米国に集中投資するのも大いにアリだとぼくは考えています。

例えば「フランスとドイツとイタリアに分散投資しているからリスクヘッジは完璧や!」と、すべてEU加盟国では分散している意味がありません。

もちろん同じ先進国でも騰落の幅は異なりますが、結果としては同じような方向に進むでしょう。

分散する場合は「先進国&新興国」、「主要先進国&その国と経済的接点が薄い国」などといった特徴が異なる国々を選ぶと良いですね。

ただし、海外に投資する場合は「為替変動リスク」があることは覚えておきましょう。

「投資対象」を選ぼう

投資信託で扱う金融商品は主に「株式」・「債権」のふたつです。

株式とは

株式とは、株式会社が資金を出資してもらった人に対して発行する証券のことで、企業の資金調達手段のひとつ。

株は企業の業績などにより価値が上がったり下がったりします。証券取引所に上場している株は自由に売買ができますので、購入価格より価格が上がったときに売ればその差額が利益となります。

債券とは

債券は、国や企業が資金を借り入れるために発行する有価証券です。国が発行したものを「国債」、企業が発行したものを「社債」とよびます。

資金を調達するという面は株式と同じですが、債券は期日になると払い戻されます。

- 投資家からお金を借りて利子を付けて返す

- 倒産しない限り元本が守られる

この2点が株式と大きく違うところですね。

国債と聞くと安定した値動きというイメージがありますが、それは社会が安定している先進国に限った話で、とくに新興国などは社会情勢悪化、政権交代、急激なインフレや財政危機により激しく値動きする場合もあります。

「ハイイールド債」という、信用格付が低いが利回りが高い債券もあります。これは投資ではなく「投機」的な扱いをされる商品ですので注意しましょう。

投資と投機の違いについては別記事がありますので、「投資」と「投機」の違いとは。をぜひご覧ください!

株と債券の値動きは、基本的には逆に動きます。

なので両方を持つことで「株価が下がっても債券が上がり、損失は相殺される」ということです。

ただこれだと利益も相殺されますので、相殺しながら両方とも伸び続けることが理想となりますね。

④具体的な商品選別方法

自分の買いたい商品の方向性が決まったら、具体的な商品選別をしましょう。

手数料が低い商品

長期で運用する投資信託では手数料はとっっっても重要です!

投資信託は必ず「ネット証券会社」で購入してください。

銀行や郵便局、証券会社の「窓口で対面で購入する」と、人件費などにより手数料が高くなります。当然ですね。

同じ投資信託でも販売会社によって手数料に違いがあるのはこういった理由もあるので、「絶対に対面がいい!」「自分はどうしてもこの営業担当者から買いたい!」という強い(無駄な)こだわりがない限りはネットで買うことを強くオススメします。

「たかが数%」と甘く見ていると大きく損をすることになりますよ!

ただし、「高い手数料=粗悪な投資信託」というわけでは決してありません。

高い手数料を払ってもそれを上回るリターンを出している場合もあります。

要は「適正な手数料設定なのかどうか」を判断することが大切。

さて、投資信託の手数料は下記の種類があります。

- 買付手数料

- 信託報酬

- 信託財産留保額

買付手数料と信託財産留保額については無料のファンドはたくさんありますが、どうしても付いて回るのが「信託報酬」。

運用を託しているわけですから、費用は多かれ少なかれ発生するのは当然のこと。

アクティブファンドは積極的に運用するだけあって信託報酬が高めで、機械的に運用するインデックスファンドは比較的安くなっています。

手数料についての解説や試算をまとめた記事があります。

詳しくは投資信託に掛かる手数料って?をご覧ください!

基準価額と純資産総額が増え続けている商品

基準価額とは、投資信託1万口あたりの価格で、投資信託の「ロット価格」です。

純資産総額とは、その投資信託が持っている資産から費用を引いた残高で、投資信託の規模が分かります。

そのどちらも上昇を続けている商品が「優れている商品」となります。

上の画像はとあるインデックスファンドの基準価額と純資産総額のグラフです。

コロナの影響はありましたが、上昇を続けていますね。

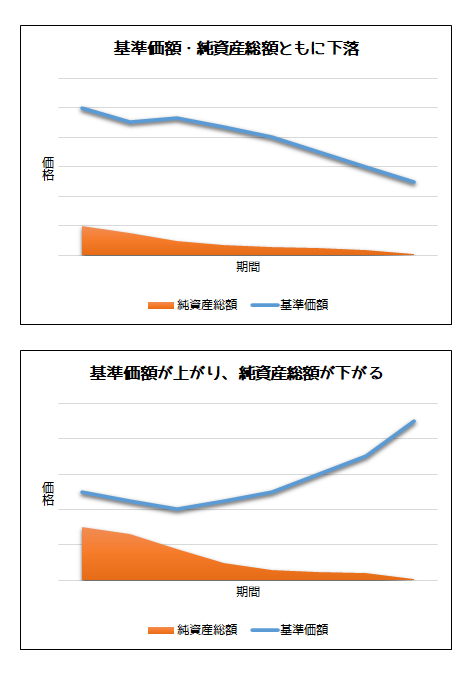

では逆に成績が悪い商品のグラフを見てみましょう。

以下のグラフは分かりやすいようにぼくが作表したものです。

「基準価額と純資産総額とも下落」している商品は運用成績が悪く、解約する投資家も増えているということになります。

「基準価額が上がり、純資産総額が下がる」というパターンでは、償還日が近い可能性があります。

- 設定されていた運用期間が終わり、償還日時点の保有者に対してお金を返還すること。

- 「繰り上げ償還」という、信託財産が減ってしまい運用が出来なくなり、期日前に強制的に償還される場合もあります。

投資信託の実績を見るときは、なるべく長期間のチャートを確認しましょう。

リーマンショックなどの経済危機のときの動きを確認することも大切です。暴落があったとしてもすぐに持ち直して経済危機以前よりも上昇している投資信託は安定しているといって良いでしょう。

最後に。

無数にある投資信託の中から自分に合った最良の商品を見つけるのは大変です。

ぼくは最初に投資信託を買うとき、SBI証券の投信ページに行きましたが何が何だかわからずに画面を閉じた覚えがあります笑

ですが「集合知」という言葉もあるように、ランキング上位の商品には「人気になる理由」が必ずあります。

競馬で1番人気になる馬も、多くの人がそれぞれ異なる分析方法で選び出された1頭ということなので、「1番人気」というだけで信頼できる理由になるのです(ただし、中央競馬のように参加者が多くて大きな出来高が無いとダメですが・・・)。

なので数千種類ある投資信託からひとつを選ぶのではなく、条件を絞り込んだ上でランキング上位5位くらいまでの商品を比較すれば良いです。

この記事に書いた①~③の内容を考えておいて、④で書いたように手数料と成績が良さそうな商品を人気上位の中から選べば大きな間違いを犯すことはないでしょう。

どの証券会社にも↓のような絞り込み機能がありますので、amazonで探し物をするような感覚で検索してみてはいかがでしょうか。

「投資信託」って種類がたくさんあり、最初はどうやって選べばいいかわからないですよね。

この記事では選び方の基本を解説していますので、参考にしていただき自分に合った投資信託を見つけましょう!